CON I MATRIMONI BANCARI SI CONQUISTA IL CENTRO ITALIA

Nel 2017 sono avvenute numerose acquisizioni e fusioni bancarie. Cosa hanno comportato a livello dei bilanci? Da un lato si trovano più o meno significative variazioni a livello di indicatori di stato patrimoniale, dall'altro si assiste a un potenziamento della rete delle filiali. Ed è proprio questo secondo aspetto quello di interesse maggiore, attraverso i dati presenti nella piattaforma OFPowerView Analytics™

Il 2017 è stato un anno segnato dalle acquisizioni e fusioni. Il caso più eclatante, e anche

quello che ha comportato una variazione maggiore in termini di asset nei bilanci, ha

riguardato Intesa Sanpaolo e i due ex istituti veneti (Veneto Banca e Banca Popolare di

Vicenza) di cui sono stati rilevati rami d’azienda. Tuttavia, nel corso dello scorso anno,

sono state effettuate altre operazioni, più o meno significative. BPER Banca ad esempio

ha rilevato la Nuova Cassa di Risparmio di Ferrara, Crédit Agricole ha incorporato le tre

casse di risparmio di Cesena, San Miniato e Rimini, mentre UBI Banca ha completato

l’acquisizione dell’ex Banca Etruria, dell’ex CariChieti e della Nuova Banca Marche

(comprese altre due banche controllate da questi gruppi, ossia Banca Federico Del

Vecchio e Cassa di Risparmio di Loreto). Diverso è il caso di Banco BPM con la fusione tra

le due popolari, Banco Popolare e Banca Popolare di Milano. Proprio nel momento in cui

si chiude questo numero di La Bussola Retail, il neonato gruppo BancoBPM sta vivendo

la delicata fase di riorganizzazione delle filiali prevista dal Piano industriale. Delle novità

derivanti da questa unica fusioni finora tra due popolari, si tratterà nel prossimo numero

di La Bussola Retail.

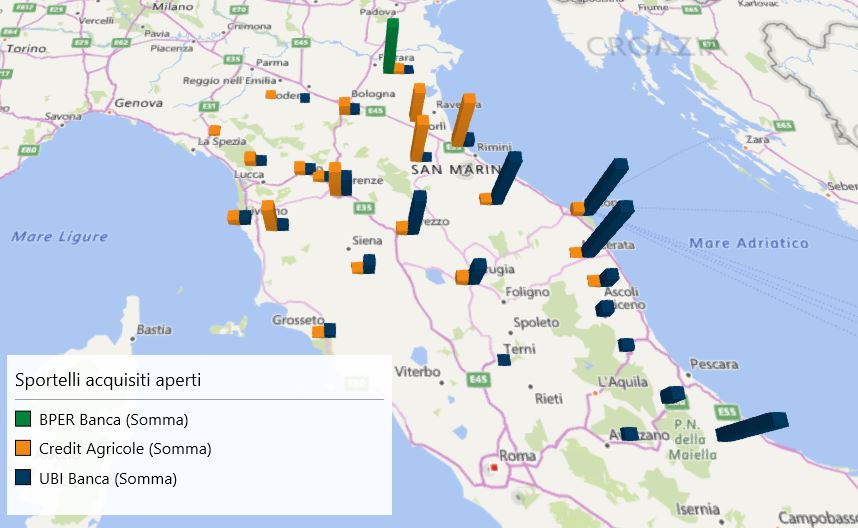

Cosa hanno comportato queste operazioni a livello dei bilanci? Da un lato si trovano

delle più o meno significative variazioni a livello di indicatori di Stato Patrimoniale,

dall’altro si assiste a un potenziamento della rete delle filiali (figura 1). Ed è proprio

questo secondo aspetto quello di interesse maggiore. Attraverso i dati presenti nella

piattaforma OFPowerView Analytics™ possiamo notare come per tutti e tre i Gruppi si

siano registrati aumenti naturali sia nella raccolta diretta che nei crediti alla clientela

dovuti in larga parte alla “dote” portata dalle banche acquisite.

Rispetto al 2016, Crédit Agricole ha aumentato la sua rete di sportelli di circa 200

filiali, UBI Banca di oltre 300 mentre BPER Banca di solo 18. Questo dato, che sembra

particolare, si può facilmente spiegare: a fronte di un aumento di 48 sportelli della

Cassa di Risparmio di Ferrara c’è stata una chiusura di 30 sportelli di Banco di Sardegna,

sempre del Gruppo Bper Banca.

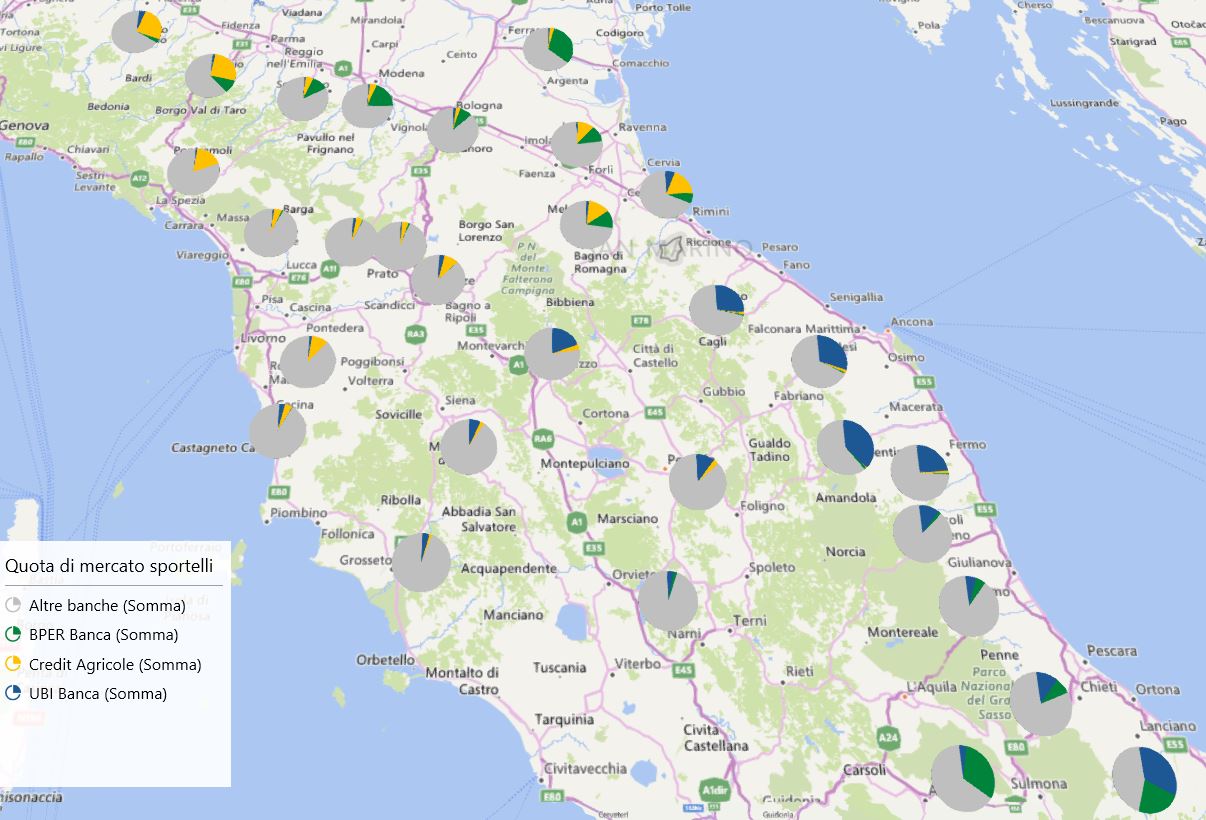

Cosa hanno guadagnato le banche? Radicalizzazione sul territorio, un bacino di oltre 10

milioni di potenziali clienti e un aumento della propria quota di mercato (figura 2). Basti

pensare che BPER Banca ha una quota di mercato sugli sportelli pari o superiore al 10%

in tutte le province dell’Emilia-Romagna (ad esclusione di Piacenza); nel 2016 la presenza

nel ferrarese era del 6,64% del mercato, a fine 2017 è passata al 32,16%. Crédit Agricole

conquista una buona fetta di mercato nelle province di Firenze, Forlì e Cesena, Pisa,

Ravenna e Rimini, tutte zone dove nel 2016 non era presente mentre post acquisizione

detiene il 10% e più del mercato. UBI Banca si espande nelle province di Ancona, Arezzo,

Chieti, Macerata, Pesaro Urbino, arrivando a coprire oltre il 30% degli sportelli in alcune

zone.

Tuttavia l’aumento del numero di filiali porta necessariamente a una razionalizzazione

degli sportelli, per poter guadagnare in efficienza. Mentre BPER Banca e Crédit Agricole,

con le fusioni mirate di banche geograficamente molto localizzate, sono riuscite ad

aumentare, rispetto al 2016, il numero medio di conti correnti aperti per sportello, sia

nelle zone interessate dalle acquisizioni che a livello italiano, UBI Banca a livello di Italia

centrale, paga dazio.

Dalle stime di OFPowerView Analytics™ passa, infatti, dagli oltre 1400 conti correnti per

sportello nelle cinque regioni analizzate a soli 1150, pur mantenendo a livello nazionale

un valore superiore ai 1550 conti per sportello. Questo rende necessario per UBI Banca

procedere alla chiusura di numerosi sportelli, così come preventivato nelle politiche del

gruppo.